他们狂抄中国资产!(组图)

今年中国市场开局不佳后,一些海外机构却从中看到了绝佳的机会,担心错失反弹良机的交易者们纷纷狂买中国资产。

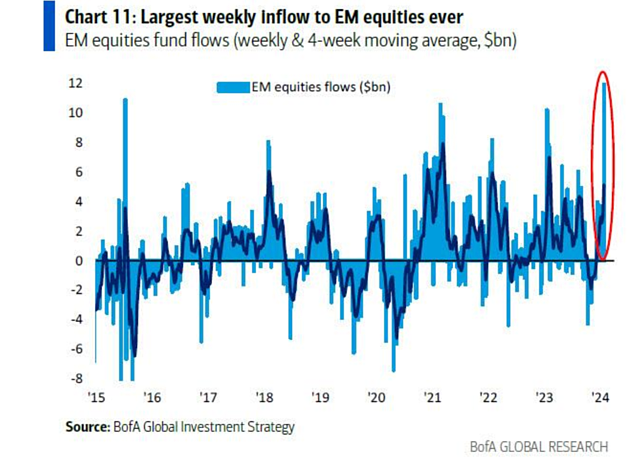

不仅美国上市中国大盘ETF看涨期权成交量激增,新兴市场股票基金周度流入也创下纪录。

分析指出,从这些信号均可以看出,一些大行和对冲基金,已看到了中国市场眼下的估值吸引力。

Gavekal集团的联合创始人Charles Gave就在最新的最新报告中表示,中国股市现在提供了全球最具价值的投资机会。

下注反弹,狂抄中国资产

下注反弹,狂抄中国资产

近日,A股终于迎来了久违的反弹。

本周,追踪中国股市的美国最大ETF之一——资产规模高达42亿美元的iShares中国大型股ETF(FXI)的看涨期权交易量“一鸣惊人”,达到一年多来的最高点。

专注于科技领域的KraneShares CSI中国互联网ETF(KWEB)的看涨合约交易量也水涨船高,攀升至历史第二高位。

1月26日,美国银行策略师Michael Hartnett援引EPFR的数据称,新兴市场股票基金流入资金达到创纪录的121亿美元。中国股票基金当周吸引119亿美元资金流入,规模为2015年7月以来最大,也是史上第二大,这对中国股市来说是一个积极的信号。

Hartnett认为,当前购买中国股票可能是全球“最具吸引力的逆向长线投资”。

数据显示,北向资金终结周度净流出态势,本周5个交易日,北向资金净流入天数达到4天,一周合计净流入121.02亿元。而此前3周,北向资金则是连续净流出,金额合计达314.58亿元。

外资机构看好中国股市

外资机构看好中国股市

2024年中国股市开局表现不佳,部分海外机构态度仍然较为谨慎,但也有一些大行和对冲基金看到了中国市场的吸引力。

全球最大对冲基金桥水基金近期就告诉投资者,该公司“适度看多”中国股市。

华尔街大行高盛近来也对中国股市表示乐观,并认为今年股市估值有反弹空间。

高盛集团最新发布的报告称,预计中国后续有望迎来更多利好政策,看好短期中国国债。同时,高盛对于国内互联网股票的偏好也有所上升。

“我们预计中国人民银行将继续推出宽松政策,如降息降准,”高盛全球外汇和利率联合主管Kamakshya Trivedi表示,“考虑到这一点,表明存在对更宽松的金融环境的更广泛的需求。所以我们仍然偏好通过中国国债等渠道进行一些固定收益投资。”

另外,野村中国区首席经济学家陆挺也表示,中国央行近日宣布的50个基点降准幅度超过了该公司此前预期,中国央行和政策制定者对于中国经济和投资市场的关注度正在提高。

Gavekal集团的联合创始人Charles Gave此前发文表示,中国股票相对于现金、中国债券、黄金和世界其他股市的价值被低估了,现在是世界上最有价值的投资品:

中国正处于企业利润增长开始超过资本成本的阶段,这意味着盈利将大幅增长,企业将恢复投资和招聘,中国企业将迎来利润的蓬勃发展。

央行、证监会、国资委重磅表态

央行、证监会、国资委重磅表态

近日,央行、证监会、国资委分别做出重要表态。

1月23日,证监会再提“中特估”;1月24日,证监会强调“建设以投资者为本的资本市场”;国资委表示进一步研究将市值管理纳入央企负责人业绩考核;央行宣布将下调存款准备金率和再贷款再贴现利率。

1月25日,A股应声反弹,中字头集体大爆发,沪指重新站上2900点,涨幅超过3%。

广发证券认为,这些重要信息分别影响风险偏好、上市公司业绩基本面、流动性环境,这对于金融市场预期修复以及实体经济预期继续改善均有积极意义。

今日(1月28日),证监会官网最新消息,进一步加强融券业务监管,全面暂停限售股出借,将于1月29日(下周一)起实施;二是将转融券市场化约定申报由实时可用调整为次日可用,对融券效率进行限制,将在今年3月18日起实施。

与此同时,沪深交易所也发布了相应的业务通知。

证监会表示,此次优化融券机制,主要体现以下监管意图:一是突出公平合理,降低融券效率,制约机构在信息、工具运用方面的优势,给各类投资者更充足的时间消化市场信息,营造更加公平的市场秩序。

二是突出从严监管,阶段性限制所有限售股出借,进一步加强对限售股融券监管,同时,坚决打击借融券之名行绕道减持、套现之实的违法违规行为。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64